刚刚过去的周末,全球资本市场经历了一场预期的剧烈修正。

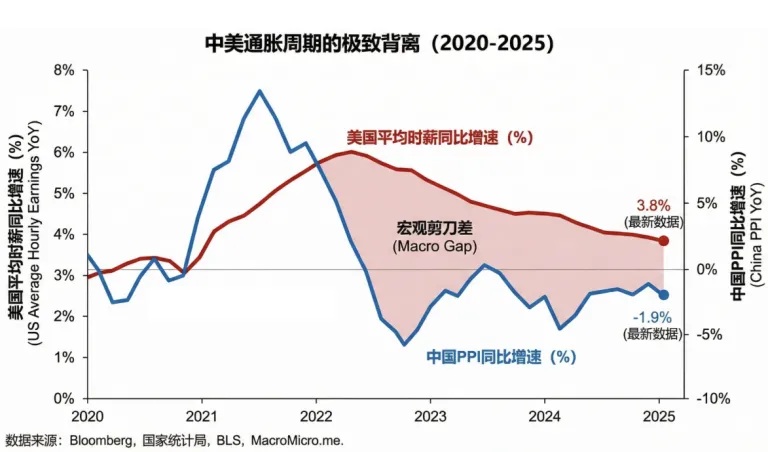

随着美国劳工统计局(BLS)与中国国家统计局相继发布最新宏观数据,一个清晰且严峻的图景浮出水面:全球最大的两个经济体,正处于一种极为罕见的“反向周期”之中。

这种宏观数据的极致背离——我们称之为“中美定价剪刀差”——正在重塑2026年第一季度的全球资产定价逻辑。

一、周期错位:从“复苏共振”到“成本分化”

数据是宏观周期的刻度。对比周末发布的两组核心数据,我们可以观察到中美经济运行逻辑的本质差异。

1. 美国:迈入“结构性高成本”时代

虽然美国新增非农就业人数显示出劳动力市场的总量降温,但核心矛盾在于价格粘性。最新数据显示,美国平均时薪同比增速依然维持在3.8%的高位,显著高于美联储2%的通胀目标。

这一数据证伪了此前市场关于“衰退即刻到来”的预判。它表明,美国服务业正经历典型的“工资-通胀螺旋”——劳动力短缺推升工资,工资上涨支撑消费,进而维持高服务价格。这意味着美国经济的“热度”并非来自总需求爆发,而是来自供给侧的成本刚性。

2. 中国:处于“去库与磨底”的深水区

反观国内,12月PPI(工业生产者出厂价格指数)同比下降1.9%,CPI(居民消费价格指数)同比上涨0.8%。

PPI的持续负增长,揭示了中国制造业目前面临的“产能充裕而定价权缺失”的现状。企业为了维持市场份额,普遍采取“以价换量”策略。这与美国的高成本形成了鲜明对照:一边是供给端的极致内卷与价格下探,另一边是需求端的成本固化与价格高企。

二、政策困局:外部流动性的“紧箍咒”

这种“内冷外热”的周期错位,对2026年一季度的货币政策空间构成了直接约束。

1. 美联储的“降息两难”

只要薪资增速维持在3.5%-4%区间,美联储就缺乏大幅降息的底气。市场此前预期的“预防式降息”逻辑,正在被“限制性利率维持更久”的现实所替代。美元指数在102-103区间的震荡,正是市场对这一逻辑的重新定价。

2. 中国央行的“汇率约束”

在内部PPI承压的背景下,理论上中国央行需要通过降准或下调LPR来降低实际融资成本。然而,宏观经济学中的“不可能三角”提示我们:在资本自由流动与汇率稳定之间,货币政策的独立性将受到挑战。

如果美联储延后降息,维持高位美债收益率,而中国央行单边大幅宽松,中美利差的倒挂幅度将继续扩大。这将给人民币汇率带来客观的外部压力。因此,我们预判Q1国内的流动性释放虽有必要,但节奏上可能会受到外部环境的掣肘,呈现“脉冲式”而非“漫灌式”特征。

三、贸易逻辑:价差背后的博弈风险

除了货币政策,这种极致的“剪刀差”在实体经济层面也蕴含着风险。

根据比较优势理论,贸易流向通常由价格差驱动。当前,“中国制造的极致性价比”与“美国制造的高昂成本”形成了巨大的水位差。

数据印证:这一价差在出口价格指数与美国进口价格指数的背离中得到了充分体现。中国商品在平抑全球通胀方面发挥了作用,但也导致了贸易顺差的结构性扩大。

推演:在经济学逻辑上,当两个大型经济体的价格体系出现如此剧烈的断层时,高成本国往往倾向于通过非市场手段(如关税、非关税壁垒)来人为抹平价差,以保护本土产业。

因此,2026年开年,除了关注传统的供需指标外,我们更需警惕由宏观价差引发的贸易保护主义抬头。这不仅是地缘政治的博弈,更是经济失衡下的必然调整。

四、结语

综上所述,2026年一季度的宏观主线,不再是单一的“衰退”或“复苏”,而是“分化”。

当美国的“工资螺旋”遇上中国的“通缩阴影”,由于周期的不同步,资产价格的波动率将显著上升。对于投资者而言,理解这一层“宏观剪刀差”,是理解当前汇率波动、利率走势以及全球资本流向的关键钥匙。